VR风口上的猪? 短期还是小心点

- 这是 海豚投研 的第 221 篇原创文章 -

歌尔股份(002241.SZ)于北京时间10月26日晚间的长桥A股盘后发布了2021年第三季度财报(截止2021年9月),要点如下:

1、整体业绩:营收和毛利增长,双双放缓。歌尔股份三季度营收和毛利双双增长的同时,也面临增速下滑的情况。在AirPods份额提升的拉动作用减弱后,公司的增量主要来自于AR/VR等智能硬件板块的拉动。歌尔股份业务结构性和成本端的因素,影响公司毛利率同比下滑;

2、营运指标:回款能力加强,存货水位合理。歌尔股份在三季度营收增长的同时,应收账款出现下滑,公司的回款能力在继续强化。从市场关心的存货水位看,存货/营业收入维持在0.6左右的合理水位;

3、费用率及业绩:费用率控制喜人,净利率创历史新高。在毛利率表现平稳的情况下,歌尔股份三季度净利率创历史新高,主要得益于公司对费用率的控制。公司三季度的四项费用率仅为7.1%,达到历史最低水平

4、净资产回报率:高盈利和高周转双重推动,ROE%继续回升。三季度公司净资产回报率继续回升,达到6.3%。通过各因子拆解,公司本季度ROE%的提升主要得益于盈利能力的提升和资产周转率的加快。

5、四季度业绩预期:基于全年指引,长桥海豚君推算歌尔股份四季度利润预期区间9-12亿元,同比增长9.4%-43%。四季度业绩指引基本符合市场预期,已不复二季报前的同比高增长。

Facebook的财报出炉,歌尔股份迎来高开高走。Quest 2强劲的销售势头,带来了第三季度非广告业务营收同比增长195%,打消了市场对Quest 2动销不足的疑虑。

从四季度起Facebook将对AR/VR进行单独披露,100亿美元的年内投资体现公司对AR/VR业务未来广阔的愿景。歌尔股份作为国内产业链龙头,将在即将到来的AR/VR大时代中尤为受益。

但从三季度财报看,歌尔股份增长乏力也是不争的事实。Facebook对于四季度Oculus的预期也可能出现同比下滑的情况,这也将给公司后续的高增长带来一定的压力。歌尔若想重回高增长之路,需要AR/VR的市场放量或者找到新的业务增长极。

考虑到这个季度的毛利率还在同比下滑通道中,长桥海豚君估计的两大因素,不同毛利产品结构和材料端成本也不是一个可以立即能够改善因素。对照这一基本面,我们还是提示注意歌尔的回调风险,至少短期收益并不大。

对于歌尔股份2021年第三季报,长桥海豚君关注以下几个问题:Oculus销售回暖以及苹果新机的发布,歌尔股份的收入增长如何?原材料上涨等情况下,公司毛利率能否维持住?对于营运数据上,歌尔股份的应收账款周转率和存货周转率是否延续二季度的向好表现?歌尔股份本季度的各项费用率情况怎么样?公司的业绩增长多少?歌尔股份本季度的ROE能否再次回升?主要的影响因子是什么?

长桥海豚君带着这些疑问来财报中寻找答案:

一整体业绩:营收和毛利增长,双双放缓

歌尔股份2021年第三季度总营收225亿元,同比增长17.5%,略低于彭博一致预期(233.67亿元)。

公司本季度的收入增长,主要来自于智能硬件板块中AR/VR及游戏机业务的增长。同时也关注到公司季度收入增速下滑的情况,这主要是由于歌尔股份从2020年第三季度起在大客户TWS耳机方面份额提升,而从本季度开始份额提升的带动作用减弱。

来源:公司公告,长桥海豚投研

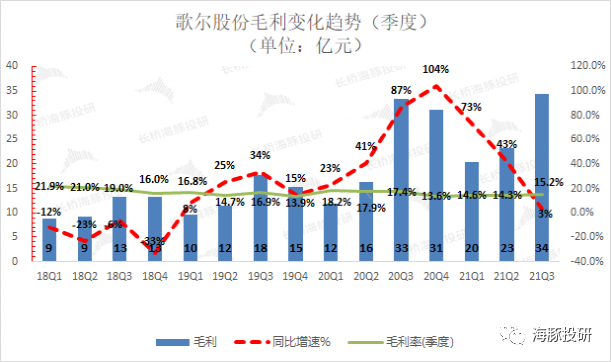

歌尔股份2021年第三季度实现毛利34.31亿元,同比增长3.1%。毛利的季度增速小于公司营收的增速,主要受到公司毛利率同比下滑的影响。

歌尔股份本季度实现毛利率15.2%,略低于彭博一致预期(15.8%)。歌尔股份毛利率的环比提升,主要是受益于消费旺季带动下的Q3季度性良好表现。但同时也注意到毛利率同比下滑的现象,主要由于结构性影响(较低毛利率的智能硬件业务占比提升)和成本性影响(电子制造业的材料等成本的增加)。

来源:公司公告,长桥海豚投研

二营运指标:回款能力加强,存货水位合理

歌尔股份2021年第三季度应收账款79.40亿元,同比减少28.3%。歌尔股份在营收继续增长的情况下,应收账款出现下降,表明公司的回款能力在继续加强。从应收账款/营业收入指标看,歌尔股份本季度持续下行至0.35。

来源:公司公告,长桥海豚投研

歌尔股份2021年第三季度存货130.74亿元,同比增长6.6%。歌尔股份的存货环比较大提升,主要是由于季度性的因素,传统Q3在消费旺季下都有较高的环比提升。

从存货/营业收入指标看,歌尔股份本季度相对平稳维持在0.58,表明公司整体存货水位保持较合理的位置。

来源:公司公告,长桥海豚投研

三费用率及业绩:费用率控制喜人,净利率创历史新高

2021年三季度歌尔股份四项费用合计15.93亿元,同比减少11.4%。四项费用率7.1%,四项费用率的下滑主要来自于公司业务扩大的规模效应以及财务收入的增加。

1)销售费用:本季度1.01亿元,同比减少21.1%,销售费用率0.4%。公司销售费用的减少主要由于公司良好的客户关系以及规模效应的推动,销售费用率下降至1%以下;

2)管理费用:本季度5.43亿元,同比增长14.8%,管理费用率2.4%。公司管理费用的增加主要由于职工薪酬及股份支付分摊费用增加,环比上管理费用率保持平稳;

3)研发费用:本季度9.53亿元,同比减少11.1%,研发费用率4.2%。公司研发费用是四项费用中占比最大的部分,主要投向于 VR 虚拟现实、声学等研发领域。研发费用率的环比下滑,主要是由于公司营收规模的扩大;

4)财务费用:本季度-0.04亿元,同比减少103.2%,财务费用率接近于0%。公司财务费用的变化主要由于利息支出及汇兑损失减少,利息收入增加。

来源:公司公告,长桥海豚投研注:18Q3前原管理费用项目包含研发费用

歌尔股份2021年三季度归母净利润16.01亿元,同比增长29.5%,符合预期,位于公司此前预告中枢(14.82-17.30亿)。歌尔股份本季度的利润增速高于营收增速,主要是由于公司盈利能力的提升。

三季度公司净利率提升至7.2%,创季度历史新高。公司在毛利率同比下滑的情况下,净利率的提升主要是得益于公司对费用率的控制,本季度费用率水平达到历史最低位。

来源:公司公告,长桥海豚投研

四净资产回报率:高盈利和高周转双重推动ROE%继续回升

2021年三季度歌尔股份净资产回报率再次提升,季度ROE%达到6.3%。公司从2018年以来,净资产回报率水平逐渐提升。

ROE%=销售净利率*权益乘数*资产周转率对ROE%的分析,从各因子的拆解入手:

1)销售净利率:2021年三季度歌尔股份销售净利率达到7.2%,环比提升明显(+2.4pct);

2)权益乘数:2021年三季度歌尔股份权益乘数为2.13,环比相对平稳(+0.06)

3)资产周转率:2021年三季度歌尔股份资产周转率为0.42,环比有所提升(+0.09)

综合各因子情况,歌尔股份本季度ROE%的提升主要来自于销售净利率的提升和资产周转率的双重推动。公司在进一步拓展TWS耳机和AR/VR组装业务后,公司的资产周转率呈现逐渐加快的表现。而在规模效应下,公司加强对费用率的控制显著提升了公司的盈利能力。

来源:公司公告,长桥海豚投研

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

最新活动更多

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

精彩回顾立即查看>> 【线下论坛】新唐科技2025新品发布会

-

精彩回顾立即查看>> 【在线直播】解密行业检测流量密码——电子与半导体行业

-

精彩回顾立即查看>> 【深圳 IEAE】2025 消费新场景创新与实践论坛

-

精彩回顾立即查看>> 【限时免费】安森美:Treo 平台带来出色的精密模拟

-

精彩回顾立即查看>> 【在线会议】ImSym 开启全流程成像仿真时代

推荐专题

- 1 最快Q4发布!浅谈字节跳动Vision+AI智能眼镜项目:源于互联网巨头的焦虑

- 2 三摄AR眼镜即将面世 Meta:单摄→三摄→七摄

- 3 解析vivo Vision与苹果Vision Pro:神似的孪生兄弟,是借鉴还是超越?

- 4 在开发社区,这些“野生”AI/AR眼镜应用让我大开眼界

- 5 XR一周大事件:2025年AI眼镜出货量将飙升42%成为新风口;Meta为AI眼镜开发面部识别;致敬未知、联想发布全新智能眼镜

- 6 裁员转型,拥抱AI!罗永浩曾豪言“押上一切”的AR,如今却成了弃子?

- 7 Roblox:翻身元宇宙,避险的真堡垒?

- 8 苹果Vision Pro跑了一年“马拉松”,沉浸式视频并未止步

- 9 为何Meta与索尼都关注到了这个百亿市场?

- 10 三个月内融资超2000万美元,日本跑出一匹AR黑马

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论